How to increase CIBIL score in Marathi? | सिबिल स्कोअर कसा वाढवायचा?

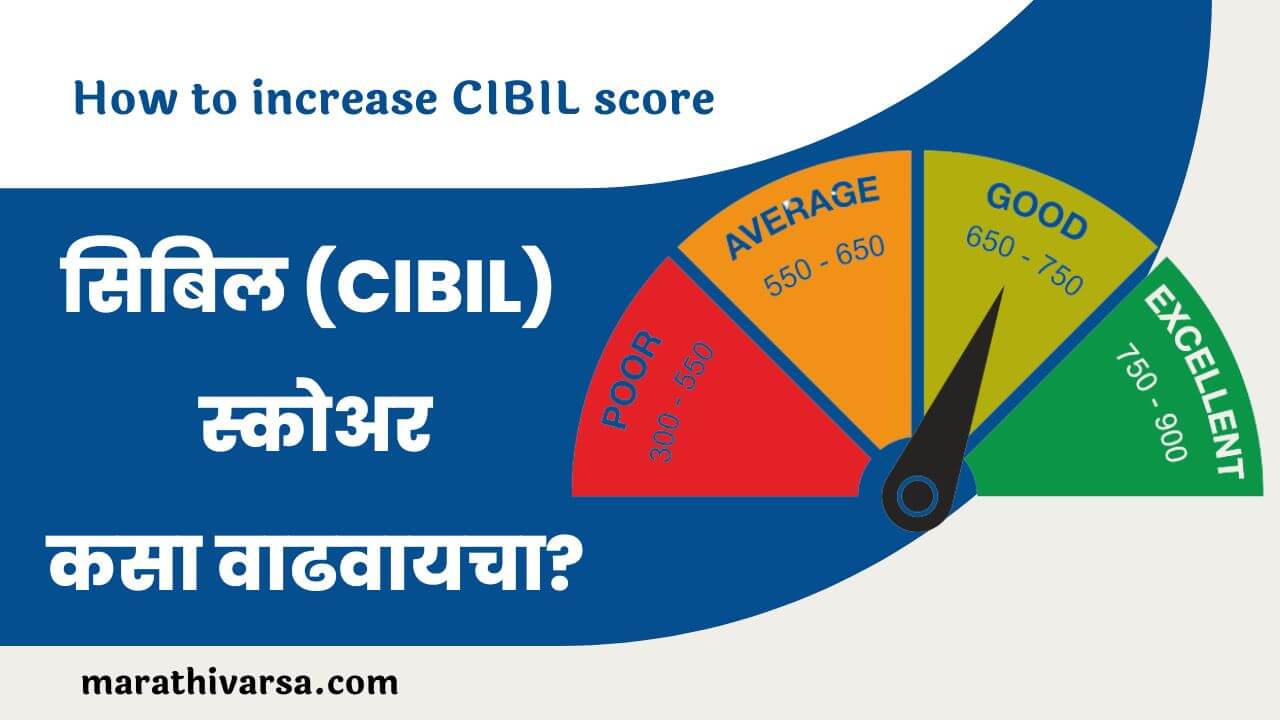

How to increase CIBIL score in Marathi: मित्रांनो CIBIL स्कोर ही तीन अंकी संख्या आहे आणि CIBIL score हे 300 ते 900 या दरम्यान असू शकते आणि हि संख्या मुखत्वे एखाद्या व्यक्तीची कर्ज पात्रता दर्शवते. या लेखात आज आपण सिबिल स्कोअर कसा वाढवायचा? सिबिल स्कोअर म्हणजे काय? याबद्दल संपूर्ण माहिती पाहणार आहोत.

CIBIL Full Form in Marathi | CIBIL Long Form in Marathi

CIBIL शब्दाचा इंग्रजी भाषेत Full Form हा Credit Information Bureau India Limited असा आहे.

CIBIL शब्दाचा मराठी भाषेत Full Form हा क्रेडिट इन्फॉर्मेशन ब्युरो इंडिया लिमिटेड असा होतो.

सिबिल स्कोअर म्हणजे काय | What is CIBIL score?

सिबिल स्कोअर 300 ते 900 पर्यंत असतो आणि 900 पर्यंत सिबिल स्कोअर चांगला स्कोअर मानला जातो. दुसरीकडे, जर तुमचा क्रेडिट स्कोअर 300 च्या जवळ असेल, तर तो एक वाईट CIBIL स्कोर मानला जातो. आणि तुम्हाला नवीन क्रेडिट कार्ड किव्हा कर्ज मिळण्याची शक्यता फार कमी होते. परिणामी, तुमच्या सिबिल स्कोअरचे निरीक्षण करणे आणि ते नियमितपणे तपासणे हे खूप महत्त्वाचे आहे.

जेव्हा एखादी व्यक्ती नवीन कर्ज किंवा क्रेडिट कार्डसाठी अर्ज करते, तेव्हा कर्ज देणारी संस्था अर्जदाराला कर्ज देणे किती धोकादायक आहे हे निर्धारित करण्यासाठी त्याचा क्रेडिट स्कोअर पाहतात. चांगला क्रेडिट स्कोअर राखणे, शक्यतो 900 च्या जवळ जर तुमचा क्रेडिट स्कोर असेल तर नवीन कर्ज किंवा क्रेडिट कार्ड अर्ज मंजूर होण्याची शक्यता वाढते.

| CIBIL स्कोअर श्रेणी | रेटिंग |

| 300-500 | खराब रेटिंग |

| 550-650 | सरासरी रेटिंग |

| 650-750 | चांगले रेटिंग |

| 750-900 | उत्कृष्ट रेटिंग |

मित्रांनो वैयक्तिक कर्जासाठी CIBIL स्कोअर 700 किंवा त्याहून अधिक असणे आवश्यक असते. जर तुमचा CIBIL स्कोअर 700 पेक्षा कमी असेल तर तुम्हाला लोन म्हणजे एखादे कर्ज घेताना खूप अडचणींचा सामना करावा लावू शकतो.

आता तुम्ही विचार करत असाल तर मग हा CIBIL स्कोअर वाढवायचा कसा? किव्हा वाढलेले CIBIL स्कोअर मध्ये सातत्य कसे ठेवायचे?

CIBIL स्कोर कसा वाढवायचा? | How to Increase CIBIL Score in Marathi

1. तुमचा CIBIL स्कोर नियमित चेक करा

2012 च्या फेडरल ट्रेड कमिशनच्या अभ्यासानुसार, अंदाजे 20% ग्राहकांच्या क्रेडिट अहवालात त्रुटीहोत्या. 2015 मध्ये एका फॉलो-अप अभ्यासात असे आढळून आले की ज्या ग्राहकांनी निराकरण न झालेली त्रुटी नोंदवली आहे त्यांचा अजूनही विश्वास आहे की अहवालात त्रुटी आहे. विसंगती आणि त्रुटींसाठी तुमचा क्रेडिट अहवाल नियमितपणे तपासा. कर्जदारांना प्रति वर्ष एक विनामूल्य क्रेडिट अहवाल प्रदान करण्यासाठी क्रेडिट ब्युरो कायद्यानुसार आवश्यक आहेत.

ऑनलाइन मार्केटप्लेसने क्रेडिट इतिहासाचे निरीक्षण करणे देखील सोपे केले आहे. अहवालात चुकीची माहिती, अहवाल अद्ययावत करण्यात विलंब किंवा महत्त्वाचे तपशील अपडेट करण्यात विलंब यासारख्या त्रुटी असू शकतात. या चुका तुमच्या क्रेडिट स्कोअरवर नकारात्मक परिणाम करू शकतात. कोणत्याही त्रुटीची तक्रार केली जाऊ शकते आणि त्वरित दुरुस्त केली जाऊ शकते.

2. क्रेडिट कार्डची थकबाकी वेळेवर परत करा

भूतकाळातील देय क्रेडिट कार्डे भरणे तुम्हाला तुमचा क्रेडिट स्कोअर सुधारण्यात मदत करू शकते. तुमच्या क्रेडिट कार्ड स्टेटमेंटवर दिसलेली किमान देय रक्कम भरण्याची सवय लावल्याने तुम्हाला उशीरा पेमेंट शुल्क टाळण्यास मदत होऊ शकते. ही किमान रक्कम त्या सायकलसाठी बिलिंग रकमेच्या सुमारे 5% आहे. तथापि, यामुळे पुढील चक्रात बिलात व्याज आणि कर जोडले जातात, परिणामी कर्जाचा डोंगर उभा राहतो.

तुमची बिले वेळेवर भरल्याने तुमचे व्याजावरील पैसे तर वाचतातच, पण दीर्घकाळात तुमचा क्रेडिट स्कोअर सुधारण्यासही मदत होते.

3. विविध प्रकारच्या क्रेडिटची निवड करा

क्रेडिट, जेव्हा शहाणपणाने मिळवले जाते, तेव्हा ते फायदेशीर ठरू शकते कारण ज्या व्यक्तीने कधीही कोणत्याही प्रकारचे क्रेडिट प्राप्त केले नाही त्यांचा CIBIL स्कोअर सामान्यत कमी असतो, ज्यामुळे त्यांना कर्ज मिळणे कठीण होते. तुमचा क्रेडिट इतिहास सुधारण्यासाठी, तुम्ही तुमच्या पोर्टफोलिओमध्ये वैयक्तिक आणि सुरक्षित कर्ज, तसेच दीर्घ आणि अल्प मुदतीच्या कर्जांचे मिश्रण समाविष्ट करण्याची शिफारस केली जाते. जेव्हा तुम्ही कर्जासाठी अर्ज करण्याचे ठरवता, तेव्हा ही पायरी तुम्हाला कमी व्याजदरासह मोठे कर्ज मिळण्याची शक्यता वाढविण्यात मदत करू शकते.

4. तुमच्या क्रेडिट मर्यादा वाढवा

तुमची क्रेडिट मर्यादा वाढवल्याने तुमचे क्रेडिट युटिलायझेशन रेशो लगेच कमी होते आणि तुमचा क्रेडिट स्कोर सुधारतो. एका विशिष्ट मर्यादेपलीकडे तुमच्या क्रेडिट मर्यादेचा अतिवापर केल्याने क्रेडिट स्कोअरिंग मॉडेल तुम्हाला उच्च-जोखीम घेणारे कर्जदार म्हणून वर्गीकृत करेल. जेव्हा तुम्ही तुमची संपूर्ण क्रेडिट मर्यादा वापरता (किंवा ठराविक मर्यादा ओलांडता), तेव्हा तुमचे क्रेडिट युटिलायझेशन रेशो गगनाला भिडते, ज्यामुळे तुमची डीफॉल्ट होण्याची शक्यता वाढते. जोखमींचा तुमच्यावर थेट परिणाम होत नसला तरीही, तुमच्या क्रेडिट स्कोअरला त्याचा फटका बसतो.

परिणामी, कोणत्याही अतिरिक्त खर्चात गुंतण्यापूर्वी तुमची क्रेडिट मर्यादा वाढवणे शहाणपणाचे आहे. हे तुम्हाला तुमचे क्रेडिट हुशारीने व्यवस्थापित करण्याची आणि तुमचा क्रेडिट वापर कमी ठेवण्याची संधी देते, ज्यामुळे तुमचा क्रेडिट स्कोअर वाढतो किव्हा तो कायम राखता येतो.

5. नवीन क्रेडिट कार्ड

क्रेडिट कार्डसाठी अर्ज करताना सावधगिरी बाळगा. कर्जासाठी अर्ज करताना क्रेडिट कार्ड उपयुक्त ठरू शकतात, परंतु क्रेडिट कार्डची जास्त संख्या असणे आणि मोठ्या खरेदी करणे प्रतिकूल असू शकते. क्रेडिट कार्डसाठी अर्ज करताना, तुमची क्रेडिट पात्रता तपासणे आणि तुमचा कर्ज अर्ज मंजूर होण्याची अधिक चांगली संधी असलेल्या बँकांमध्ये अर्ज करणे चांगली कल्पना आहे. तुमच्या क्रेडिट कार्डवर केवळ जास्त रक्कम खर्च करणेच नाही, तर अनेक बँकांकडून क्रेडिट कार्डसाठी अर्ज केल्याने तुमच्या क्रेडिट स्कोअरवर नकारात्मक परिणाम होऊ शकतो.

6. क्रेडिट वापर मर्यादित करा

तुमच्या क्रेडिट कार्ड मर्यादेच्या 30% पेक्षा कमी वापरल्याने तुमचा क्रेडिट स्कोअर अबाधित ठेवण्यास मदत होऊ शकते. तथापि, तुमचे क्रेडिट कार्ड अजिबात न वापरल्याने तुमच्या क्रेडिट स्कोअरवर नकारात्मक परिणाम होऊ शकतो. तुमच्या क्रेडिट कार्डची शिल्लक आगाऊ भरणे तुमच्या स्कोर साठी कधीहि उत्तम.

तुमच्या क्रेडिट कार्ड मर्यादेच्या 30% पेक्षा जास्त वापरणे हे उच्च क्रेडिट वापर मानले जाते; म्हणून, उच्च क्रेडिट मर्यादा निवडणे चांगले आहे, जे तुम्हाला तुमचा क्रेडिट स्कोअर लवकर सुधारण्यात मदत करू शकते.

7. जास्त नवीन क्रेडिट कार्ड्स साठी अर्ज करू नका

नवीन क्रेडिट कार्ड काढल्याने तुमची क्रेडिट मर्यादा वाढते, परंतु प्रत्येक क्रेडिट कार्ड एप्लिकेशन मध्ये तुमच्या क्रेडिट अहवालावर कठोर चौकशी केली जाते. कर्जदार म्हणून तुम्ही किती धोकादायक आहात हे निर्धारित करण्यासाठी कठोर चौकशी म्हणजे तुमच्या क्रेडिट इतिहासाची सखोल तपासणी केली जाते.

कमी कालावधीत अनेक कठीण चौकशीचा तुमच्या क्रेडिट स्कोअरवर नकारात्मक परिणाम होऊ शकतो कारण कठोर चौकशी तुमच्या क्रेडिट अहवालावर दोन वर्षांसाठी दिसून येते. कर्जाचा अर्ज नाकारण्यात येणारी कठोर चौकशी ही अत्यंत नकारात्मक घटना आहे.

८. दीर्घ मुदतीसाठी कर्ज घ्या:

जर आपण कर्ज घेताना दीर्घ मुदतीची निवड केली तर तुमचा मासिक ईएमआय कमी होईल आणि त्याचे EMI देय देखील तुमच्या साठी सोपे होईल. अशा परिस्थितीत, आपण डिफॉल्टर लिस्ट मध्ये जाणार नाही तसेच, EMI वेळेवर दिल्यामुळे तुमच्या क्रेडिट स्कोअर वर चांगला परिणाम पडेल.

तुमचा CIBIL स्कोअर वाढवणे हे एक कठीण काम आहे जे काळजीपूर्वक नियोजन आणि शिस्तीने पूर्ण केले जाऊ शकते.

FAQS

CIBIL स्कोअर कसा वाढवतात?

तुमची क्रेडिट कार्ड बिले वेळेवर भरा त्याने तुमचा स्कोर वाढेल.

900 CIBIL स्कोअर कसे मिळवावे?

तुमचा CIBIL स्कोअर सुधारण्यासाठी काही महिने लागतात. 900 च्या जवळ जाण्यासाठी, तुमची बिले वेळेवर आणि पूर्ण भरण्याची खात्री करा, क्रेडिट वापर कमी ठेवा, सुरक्षित आणि असुरक्षित कर्जांचे चांगले मिश्रण करा आणि कमी कालावधीत खूप जास्त क्रेडिट कार्ड चा वापर टाळा.

600 चांगला CIBIL स्कोर आहे का?

होय, तुमचा 600 स्कोअर 650-750 च्या चांगल्या क्रेडिट स्कोअर श्रेणीच्या अगदी जवळ आहे.

CIBIL शब्दाचा मराठी भाषेत Full Form काय आहे?

CIBIL शब्दाचा मराठी भाषेत Full Form हा क्रेडिट इन्फॉर्मेशन ब्युरो इंडिया लिमिटेड असा होतो.

Conclusion

तर मित्रांनो तुम्हाला आता या How to increase CIBIL score in Marathi च्या आमच्या लेखामधून समजलेच असेल कि तुम्ही काही गोष्टीचा पालन करून तुमचा सिबिल स्कोर कसा वाढवू शकता. क्रेडिट स्कोअर एका रात्रीत सुधारत नाही आणि क्रेडिट रिपोर्ट दुरुस्त करण्यासाठी आणि सुधारण्यासाठी सातत्यपूर्ण प्रयत्न करावे लागतात. परिणामी, तुम्ही धीर धरला पाहिजे आणि तुमचा क्रेडिट अहवाल, क्रेडिट पेमेंट date, खर्च करण्याच्या सवयी आणि कर्ज परतफेडीच्या वेळापत्रक यावर लक्ष ठेवणे आवश्यक आहे. हे कालांतराने तुमचा क्रेडिट स्कोअर आणि क्रेडिट पात्रता सुधारण्यास मदत करेल.

तुमच्या काही शंका असतील तर खाली कंमेंट करून नक्की सांगा.

हे देखील वाचा:

Share market information in Marathi